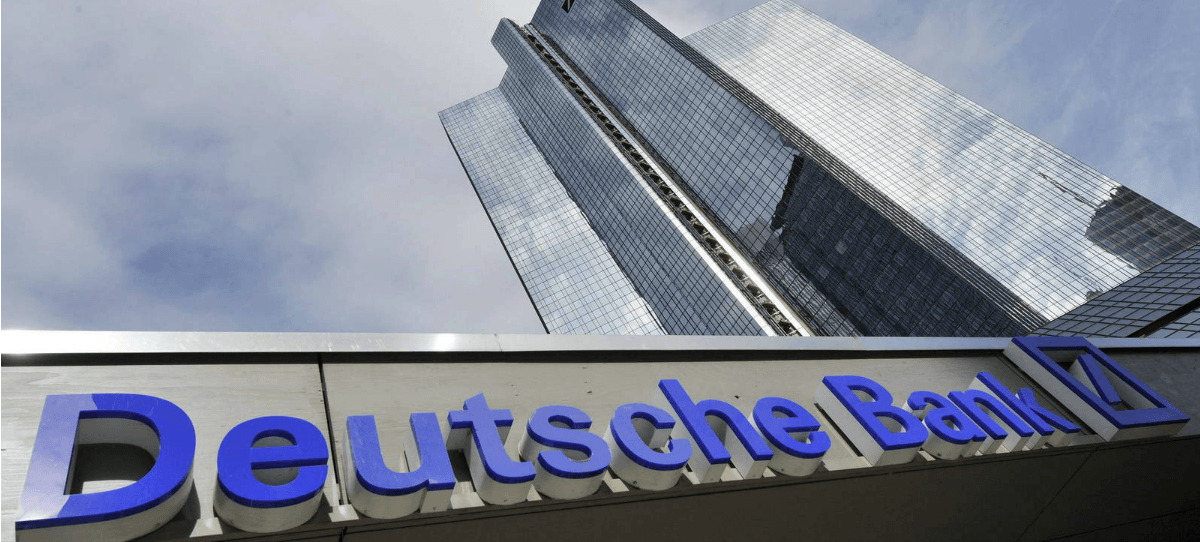

Deutsche Bank lanza a Bolsa su gestora, valorada en un máximo de 7.200 millones

Deutsche Bank, primer banco de Alemania, prosigue adelante con sus planes de lanzar la oferta pública de venta, opv, de su gestora de patrimonios DWS, con un valor de 7.200 millones.

En concreto, sacará el 25% y espera obtener un máximo de 1.800 millones, siempre y cuando se paguen por las acciones los 36 euros, el rango más elevado de precios.

La horquilla de precios es amplia, un 20% entre el máximo y el mínimo, de 30 y 36 euros, respectivamente, por acción. Deutsche Bank ha asegurado que obtendrá esa cantidad en caso de vender a los inversores las acciones de DWS ofrecidas, como máximo unos 50 millones de títulos, en la parte alta del precio establecido. No obstante, en caso de que los precios se sitúen en el mínimo, la entidad financiera obtendría 1.440 millones de euros, valorando la gestora en 5.760 millones.

La oferta básica es de 40 millones de títulos de DWS, un 20% del capital, a los que se suman otros 4,78 millones, un 2,4%, en caso de que la demanda sea elevada y otros 5,22 millones de acciones, otro 2,6%, en caso de una opción de compra mucho mayor por exceso de demanda.

Deutsche Bank, a quien pertenecen todas las acciones emitidas, será uno de los accionistas mayoritarios de DWS, que también será uno de los accionistas mayoritarios. La compañía japonesa de seguros de vida Nippon Life se asegurará una participación del 5 % en la salida a bolsa de DWS, que gestiona activos por valor de 700.000 millones de euros de clientes privados e inversores institucionales como aseguradoras y fondos de pensiones. Las autoridades alemanas de supervisión financiera BaFin todavía deben aprobar el folleto de la oferta.