Endesa prevé ganar el 9% menos con el ‘impuesto Sánchez’

Endesa prevé tener un beneficio ordinario neto de entre 2.000 y 2.100 millones de euros en 2025, un 9 % menos del que espera para 2022, dado que se verá afectado, entre otras cuestiones, por el nuevo impuesto a las energéticas en 2023 y 2024.

La compañía, participada en un 70 % por el grupo italiano Enel y que ha publicado este miércoles la revisión de su plan estratégico para el periodo 2023-2025, mantiene, no obstante, su intención de que el dividendo ordinario que reparta en los ejercicios 2023, 2024 y 2025 sea igual al 70 % del beneficio ordinario neto.

Además, Endesa prevé invertir 8.600 millones de euros entre 2023-2025, de los que 4.300 millones corresponderán a renovables y 2.600 millones a redes.

La empresa justifica la reducción del beneficio en la mayor amortización a la que hará frente por el aumento de las inversiones, el incremento de los gastos por intereses por el mayor coste de la deuda y por el nuevo impuesto que se va a aprobar en España a los ingresos de las eléctricas por los beneficios extraordinarios que han obtenido.

EL NUEVO IMPUESTO LE SUPONDRÁ A ENDESA 500 MILLONES

Según Endesa, el nuevo impuesto le supondrá unos 500 millones de euros en los dos años que estará en vigor.

Así, en 2023 el resultado neto ordinario esperado en el plan se situará entre 1.400-1.500 millones de euros, y en 2024, entre 1.700 y 1.800 millones, lo que supone alrededor de un 35 % menos que el esperado para 2022.

En el caso de 2022, la compañía ha elevado su previsión de resultado ordinario neto hasta 2.200-2.300 millones, frente a los 1.800 millones que contemplaba en su plan antiguo, lo que implica un dividendo por acción de 1,5 euros, frente a los 1,2 euros que hubiera habido con la previsión inicial.

Endesa ha anunciado que lo abonará en un sólo pago por «criterios de prudencia debido a la situación actual».

La compañía ha extendido un año más, hasta 2025, su política de destinar el 70 % de su beneficio ordinario a dividendo y ese año la retribución será menor que en 2022, de 1,4 euros por título, debido al menor beneficio que prevé.

Debido a esa reducción del beneficio, Endesa estima que en 2023 el dividendo será de un euro por acción y en 2024, de 1,2 euros.

El ebitda será en 2025 de entre 5.200 y 5.500 millones de euros, un 4 % superior al previsto para 2022, aunque en 2023 bajará y se situará entre 4.400 y 4.700 millones, y en 2025 entre 4.900 millones y 5.200 millones.

En cuanto a las inversiones, Endesa, que opera en España y Portugal, las incrementa un 15 % respecto al plan 2022-2024, hasta los 8.600 millones de euros y la promoción de parques solares y eólico absorbe 4.300 millones, un 39 % más que en el plan previo.

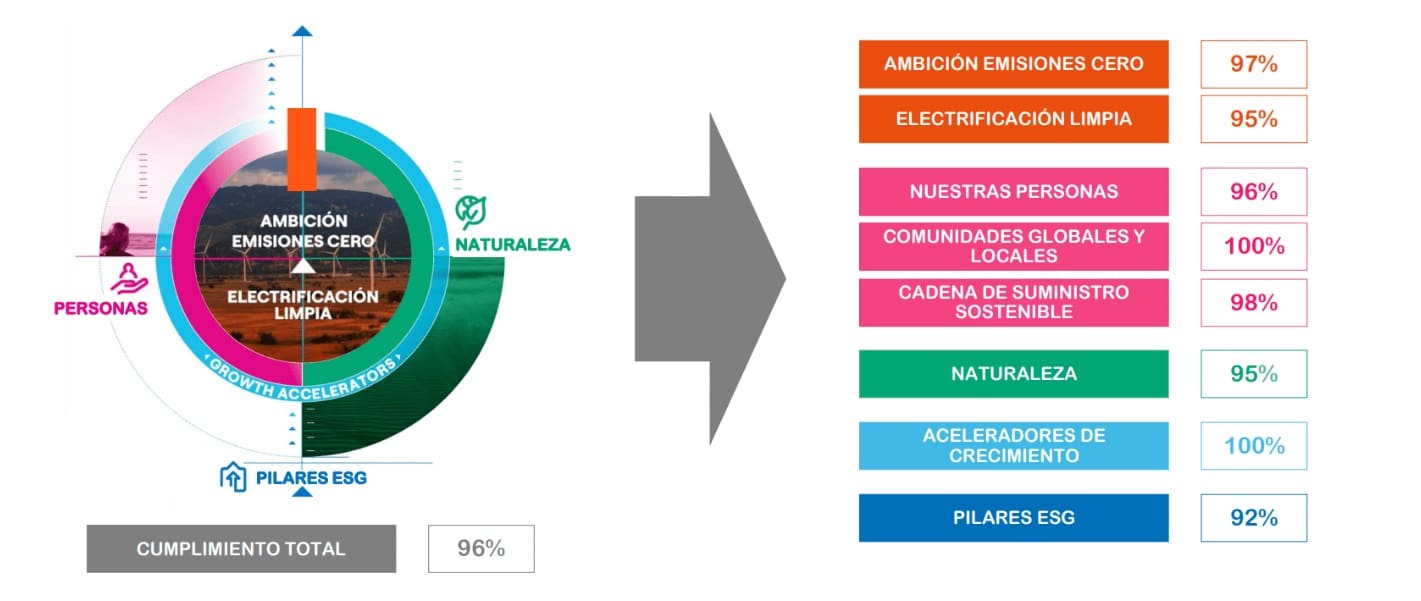

Endesa espera sumar 4.400 MW de potencia renovable -3.000 MW de solar y 1.400 MW- de eólica y prevé que su volumen de potencia sin emisiones ascienda a 13.900 MW en 2025 (cifra que incluye 241 MW de almacenamiento con baterías e hidrógeno verde), un 51 % más que al finalizar 2022.

Con ello, el 91 % de su producción eléctrica en la Península Ibérica será libre de emisiones, frente al 72 % que se calcula para el cierre de 2022.

Endesa invertirá 900 millones hasta 2025 en el área de Clientes y prevé incrementar la cartera de contratos en el mercado libre un 6 % hasta los 7,3 millones de clientes al cierre del periodo del plan.

POLÍTICA DE CLIENTES A PRECIO FIJO

El volumen total de ventas liberalizadas de electricidad a precio fijo estima que crezca un 2 %, hasta 51 teravatios hora (TWh), y seguir con la política de precios para los clientes a precio fijo, que señala que en 2025 serán, incluso, un 10 % inferiores a 2022.

Además, prevé multiplicar por cinco el volumen de puntos de recarga de vehículos públicos y privados respecto a 2022, hasta los 66.000.

En el plan de Endesa descienden las inversiones destinadas a la red de distribución hasta los 2.600 millones por el contexto de mayor incertidumbre regulatoria.

Un 42 % de la inversión será para digitalización, un 34 % para la adaptación de la red al autoconsumo y generación distribuida, y un 24 % para reforzar la calidad de las redes.

La deuda bruta descenderá hasta entre 12.700 y 13.200 millones en 2025 desde los entre 18.300 millones y 18.800 millones con que se va a cerrar 2022, es decir alrededor de un 30 %; pero la neta crecerá, hasta entre 11.600 y 12.100 millones por el esfuerzo inversor y el nuevo impuesto a las energéticas en España.

El coste medio de la deuda también ascenderá del 1,5 % en 2022 al 2,7 % en 2025.