Codere, obligada a abrir otra refinanciación por la insolvencia de 12 de sus sociedades

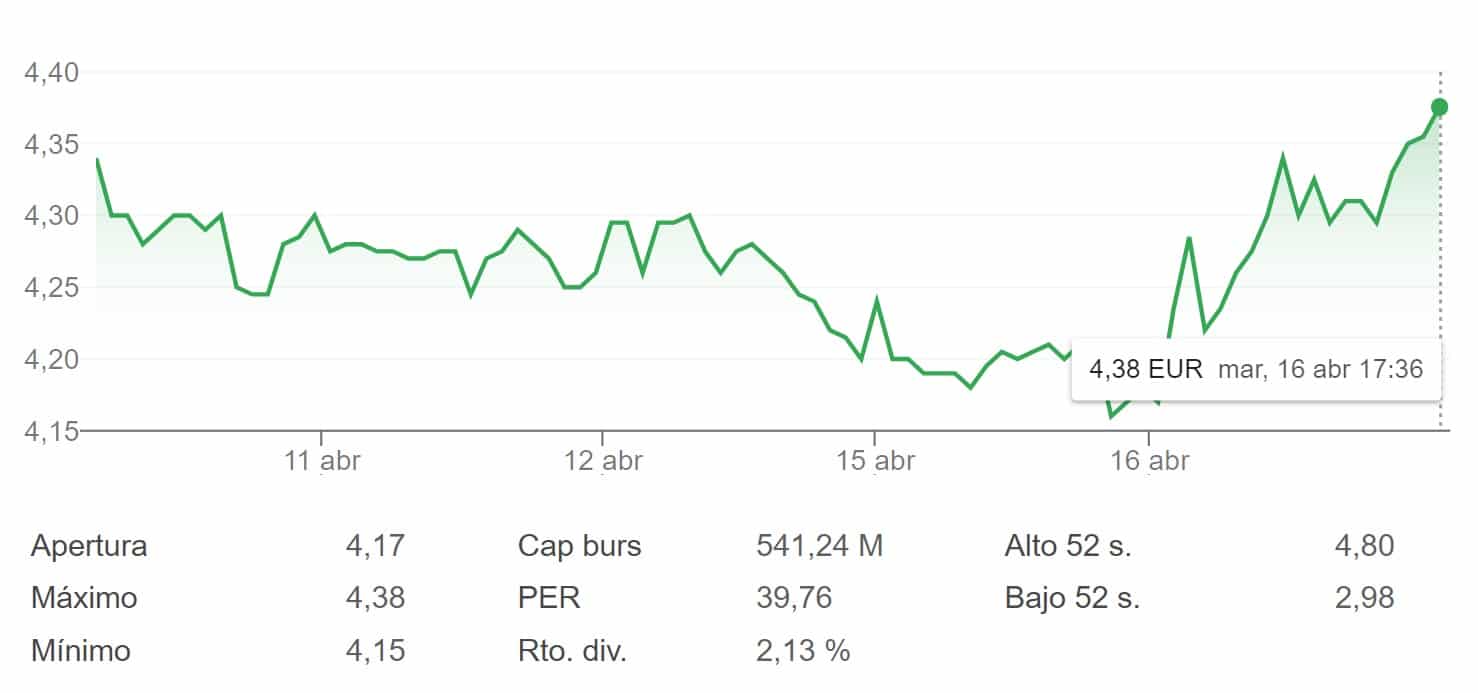

La compañía de juego Codere ha anunciado un nuevo plan de refinanciación, ya que 12 de sus sociedades se encuentran ante una probable insolvencia al no poder hacer frente a sus obligaciones y que afectará únicamente a los titulares de los bonos emitidos por el grupo de las que estas son garantes.

En ausencia de esta reestructuración, en la segunda mitad de 2023 el flujo de caja sería insuficiente para cubrir las inversiones necesarias para la continuidad del negocio y el pago de los interés de la deuda, según ha indicado Codere.

Este plan afecta, entre otras compañías, a Codere América, Codere Apuestas España, Codere España SAU, Codere Internacional 2, Codere Internacional SAU, Codere Newco, Codere Latam, o Codere Operadora de Apuestas, .

Este nuevo acuerdo pasa por modificar los términos de sus respectivos créditos a fin de asegurar la viabilidad de dichas empresas en el corto y medio plazo y afecta únicamente a los titulares de bonos, no a los acreedores comerciales, ni a los accionistas.

En la actualidad, las sociedades, que tienen en España el centro de sus intereses, se encuentran en situación de probable concurso de acreedores como garantes de los créditos de los bonistas.

INSOLVENCIA ACTUAL

Tras la reestructuración de 2021 no se cumplió el plan de negocio previsto debido a las sucesivas variantes del covid-19, a los problemas en México (una de sus principales fuentes de ingresos) o a la lenta recuperación de la economía.

Las operaciones y resultados del grupo se han visto afectados también por la alta inflación, que ha reducido el flujo de caja disponible debido al aumento de costes, en particular, de personal y de alquiler.

La viabilidad del grupo y de las sociedades exige que se difieran los pagos adeudados y se obtenga nueva financiación (100 millones de euros), que se destinará a acometer las inversiones necesarias para implementar el plan de negocio actualizado y para atender el pago de los intereses.

Este plan de reestructuración, que no contempla medidas laborales, se produce en un contexto marcado por las salidas de los consejeros delegados Alberto González del Solar y Alejandro Rodino.

ANTECEDENTES

En noviembre de 2016, Codere emitió bonos garantizados por 300 millones de dólares y por 500 millones de euros y algunas de las compañías que ahora están en problemas otorgó como garantía una serie de prendas.

En 2020, y debido a las dificultades para hacer frente a sus obligaciones financieras, se abrió un proceso de reestructuración por el que se emitieron nuevos títulos a tipo fijo por 250 millones de euros (un primer tramo de 85 millones y un segundo de 165 millones).

Sin embargo, la pandemia y las restricciones afectaron de nuevo a la capacidad de Codere para hacer frente al pago de los intereses, lo que dio lugar a otro proceso de reestructuración en 2021, al que en 2023 le sigue otro