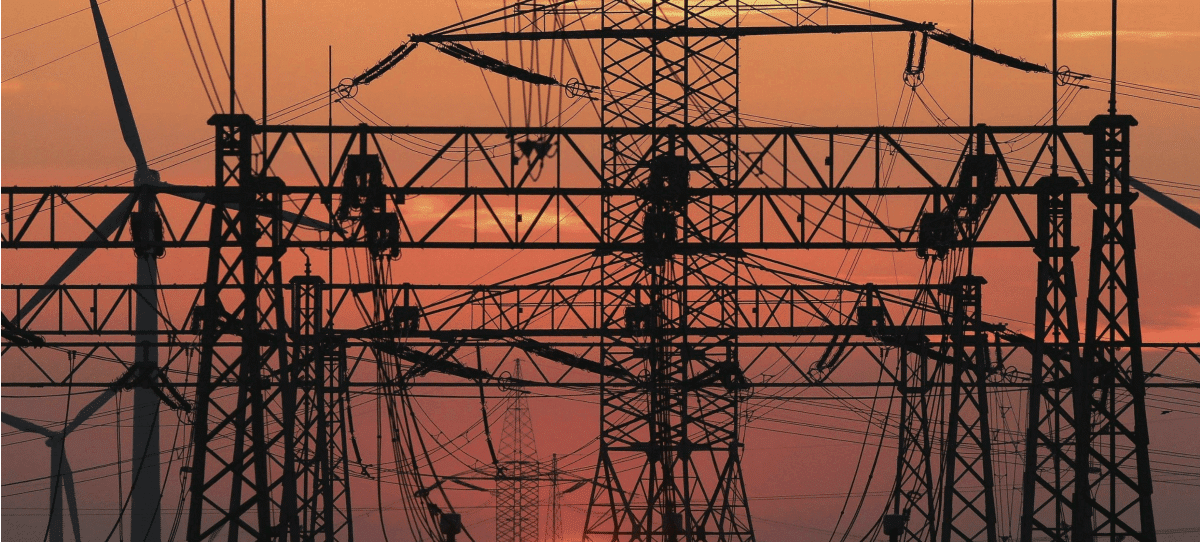

Fitch prevé un deterioro del apalancamiento de REE en el medio plazo

La agencia de calificación Fitch considera que Red Eléctrica tiene un amplio margen de maniobra y un posicionamiento sólido en el corto plazo, aunque no en el medio, en el que espera un deterioro en su apalancamiento debido a rendimientos más bajos, unido al alto coste de las inversiones que tendrá que hacer.

Fitch indica en un informe sobre las redes de transporte eléctricas en Europa Occidental que tanto Red Eléctrica como la finlandesa Fingrid Oyj, que vieron rebajadas sus calificaciones por la agencia a principios de 2019, cuentan tras la revisión con un amplio margen de maniobra en su apalancamiento, aunque espera un deterioro del mismo para esos dos operadores de transporte eléctrico.

En el caso de Red Eléctrica, alude a unos menores retornos derivados de la revisión regulatoria en España, unidos a las altas inversiones previstas por el transportista eléctrico español, mientras que en el caso de Fingrid lo achaca a una política de dividendos más agresiva.

Fitch espera que para estas dos compañías y también para Amprion GmbH -uno de los cuatro operadores de transporte eléctrico en Alemania- el margen de su calificación actual desaparezca gradualmente, en el caso de Fingrid y Amprion para 2020 y en el de Red Eléctrica al final del horizonte de su actual plan estratégico, en 2022.

La agencia espera en estos momentos una estabilidad general en las calificaciones para las redes de electricidad en toda Europa occidental después de rebajar de A+ (notable alto) a A (notable) la nota de Fingrid y de A a A- (notable bajo) a Red Eléctrica, tras la adquisición del operador de satélites Hispasat y su «exigente» plan de inversiones.

Según el informe de Fitch, no se esperan actualizaciones regulatorias en la mayoría de los países, lo que respalda la visibilidad de los resultados a corto plazo de las redes.

En el caso de España, donde sí va a haber una revisión, la agencia dice que el marco regulatorio es cada vez más transparente y fiable, pues el regulador español no era realmente independiente del Gobierno, lo que creaba «cierto riesgo», pero eso está cambiando y el regulador español -la Comisión Nacional de los Mercados y la Competencia (CNMC)- «está recuperando su competencia en la fijación de tarifas».

Recuerda que el pasado 5 de julio la CNMC dio a conocer dos borradores de circulares que incluyen los nuevos parámetros y la metodología para el transporte de electricidad y para el operador del sistema, actividades que en España ejerce Red Eléctrica.

Explica que la tasa de rendimiento financiero para el nuevo periodo regulatorio 2020-2025 se basa en el coste medio ponderado del capital (WACC, por sus siglas en inglés) con una tasa propuesta del 5,58 % frente al 6,503 % del periodo 2014-2019.

Para Fitch, esta es una caída moderada, si se considera que la tasa no se revisó en los últimos seis años, y apunta que el borrador también aclara el descenso que habrá en los ingresos de 2023 por llegar al final de la vida útil activos de Red Eléctrica anteriores a 1998.

Fitch dice que el impacto medio anual conjunto será de una caída en los ingresos de alrededor de 130 millones de euros para la compañía, lo que supera las expectativas que tenía la agencia, aunque señala que la evaluación final vendrá cuando se publique la decisión definitiva.

Por otro lado, apunta que Red Eléctrica es la compañía entre las analizadas más expuesta a actividades no reguladas y fuera de su país, principalmente por la adquisición de Hispasat, y eso aumentará su riesgo comercial para 2022, ya que entonces las ganancias básicas reguladas domésticas caerán al 80 % desde el 93 % en 2018.