Las materias primas y la energía, la mejor inversión con alta inflación

Los activos de inversión con mayor rentabilidad real durante el actual periodo de alta inflación en EEUU y la eurozona han sido las materias primas y la energía, y los peores los bonos soberanos convencionales y las acciones, según un análisis del último Boletín Económico del Banco de España.

La buena evolución de la energía también se produjo en otros episodios inflacionarios como la crisis del petróleo de los años 70 del siglo pasado, pero, a diferencia de entonces, ahora la deuda soberana indexada a la inflación también arroja rentabilidades negativas, aunque menores a la deuda convencional y la renta variable (acciones).

El análisis del Banco de España toma como referencia para definir un periodo de inflación alta cuando la tasa es igual o superior al 5 %, que para EEUU abarca desde mayo de 2021 a septiembre 2022 y para la zona euro entre diciembre del año pasado y septiembre de este.

Según indica, la buena marcha de las cotizaciones de empresas del sector de la energía y el precio de las materias primas energéticas era esperada, ya que el presente período inflacionario está caracterizado por el repunte de precios de la energía.

El incremento es mayor en Europa y «estaría relacionado con el aumento más elevado del precio de algunos productos energéticos, como el gas en los mercados europeos, y por la apreciación del dólar».

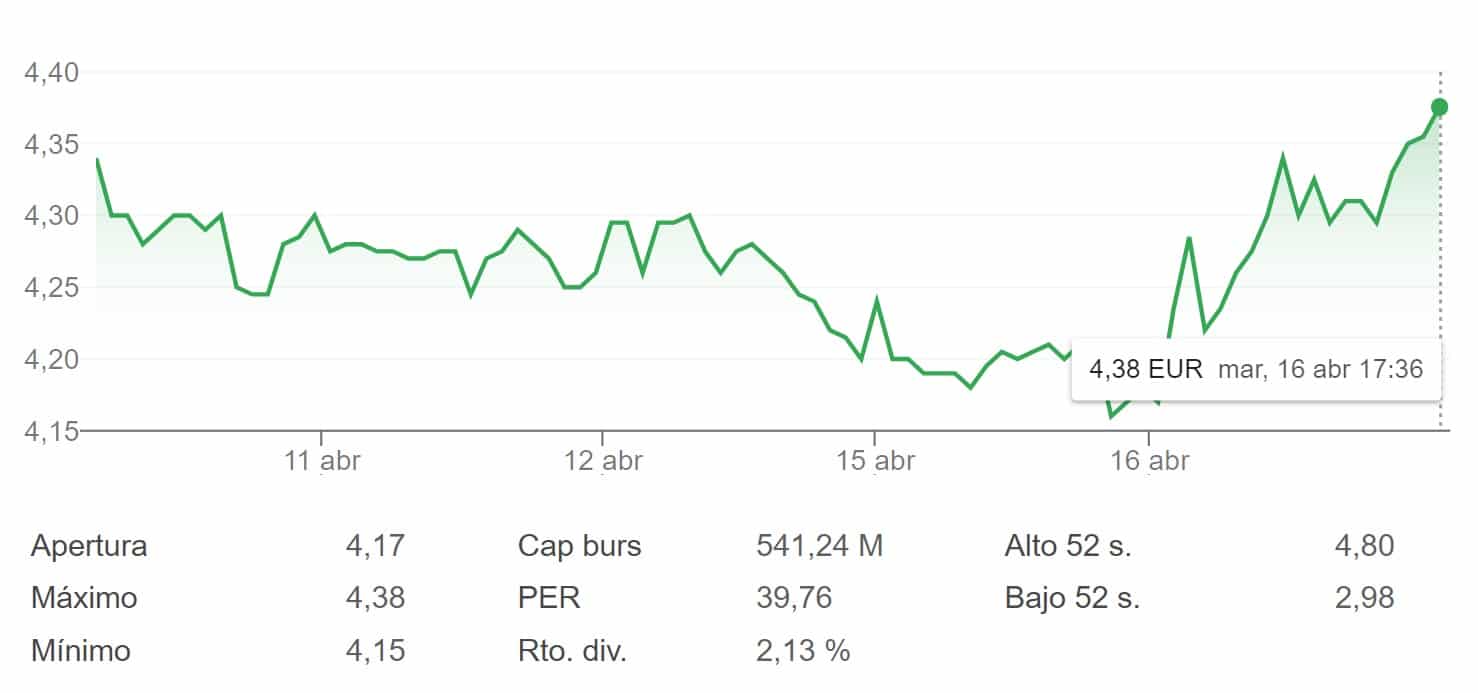

La rentabilidad anualizada del índice S&P Commodity de energía ha sido del 80 % en la eurozona y del 35,9 % en EEUU, y la del mismo índice de materias primas, del 48,08 % y del 17,16 %, respectivamente.

Por el contrario, los bonos convencionales de EEUU han perdido un 21,42 % de su valor y los indexados a la inflación el 13,96 %, cifras que aumentan al 38,33 % y al 21,07 % en la eurozona.

La mejor evolución de los indexados «podría explicarse tanto por el hecho de que los rendimientos reales partían de niveles negativos (especialmente, en la UE) como por el incremento que ha mostrado esta variable durante el período reciente, que se ha traducido en una caída de sus precios».

El flujo de dinero entre fondos de inversión «sugiere que los fondos de bonos indiciados (a la inflación) habrían sido utilizados como coberturas frente a la inflación, mientras que los fondos de bonos convencionales habrían experimentado salidas netas».

Sin embargo, el Banco de España no encuentra evidencia de que la entrada y salida de dinero en otros tipos de fondos de inversión (energía, acciones, metales preciosos) haya estado condicionada por el incremento de los precios.