Los españoles, en el furgón de cola de conocimientos financieros y riesgos

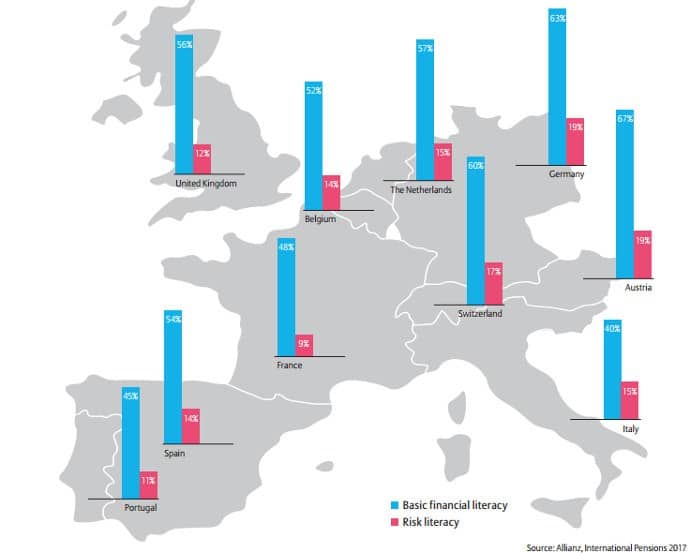

Los españoles se sitúan en el séptimo lugar de los 10 países europeos en los que se ha llevado a cabo un estudio para conocer sus conocimientos financieros y de riesgo.

Los niveles, en general, son «preocupantemente bajos» en los países analizados -Austria, Alemania, Suiza, Reino Unido, Francia, Holanda, Bélgica, Portugal y España-. La educación financiera sigue siendo un talón de aquiles en Europa, pese a la acuciante crisis, que ha tenido una gran visualización y que ha afectado a millones de familias.

El informe de la gestora Allianz Global Investors ponía problemas para conocer el alcance de la educación y conocimientos financieros de los encuestados. Las respuestas han dejado mucho que desear ya que en ninguno de los tres planteamientos el acierto supera el 50%.

El nivel de conocimientos financieros de España solo supera a Portugal, Italia, Bélgica y Francia.

El 54% de los españoles manejan correctamente cuestiones básicas de educación financiera (bandas azules en el gráfico superior), según la encuesta realizada por Allianz a 1.000 europeos de 10 países. El estudio deja constancia también de la diferencia entre los conocimientos entre hombres y mujeres, el nivel de estudios, y el origen de los ciudadanos. La conclusión es que el margen de mejora es muy amplio.

En cuanto a la comprensión del riesgo financiero (bandas rojas en el gráfico superior), España se sitúa en el séptimo lugar con un 14% de aciertos. El bajo porcentaje en este apartado es alarmante en Europa, ya que en ningún país se alcanza el 20% y hay países como Francia por debajo del 10%.

El estudio muestra que los europeos no han mejorado sus conocimientos financieros en la última década ya que los niveles presentados en esta semana son muy similares a los de 2006, en pleno apogeo de la economía europea. La crisis que ha asolado Europa y el resto del mundo no ha servido como revulsivo para prestar atención y evitar cometer los mismos errores del pasado.

Los millennials, con peor resultado que los mayores de 50 años

Los millennials tienen un apartado especial dentro del informe. La conocida como «generación Y», compuesta por jóvenes de entre de 18 y 35 años, nacidos en plena era de Internet y cuyas costumbres están dejando perplejos a los bancos. Salen mal parados en el estudio, ya que sus errores en el examen eran superiores a las personas con más de 50 años. El 49% de este grupo sabe qué es la inflación, mientras que el porcentaje alcanza el 65% entre los mayores de 35 a 49 años y un 75% entre los mayores de 50.

Sobre las cuestiones relativas al valor esperado y la relación entre el riesgo y el rendimiento, los jóvenes encuestados obtuvieron mejores resultados en varios países, pero siempre una peor puntuación que los mayores de 50 años. Los españoles mayores de 50 años registraron una mejor nota que los millennials tanto en conocimientos financieros como de riesgo.

Otra de las cuestiones que más asusta de este estudio es que los españoles se lanzan a la piscina a la hora de responder sin tener ni idea sobre el tema. De hecho, prefieren responder erróneamente antes que pedir consejo a un profesional.

«Esto no es un buen augurio, dado que estos grupos de población tendrán que asumir más responsabilidad y ser más activos en lo que respecta a su planificación financiera y de jubilación que las generaciones anteriores «, apunta Marisa Aguilar. «También es preocupante que los grupos más propensos a percibir el asesoramiento financiero profesional como inútil son los que más se beneficiarían de ella. Esto sucede también entre los encuestados en España y Portugal. A pesar de ello, la buena noticia es que la población en España y Portugal considera el asesoramiento mucho más útil que la media europea».

Para elaborar el informe, Allianz entrevistó a 1.000 personas de cada uno de los siguientes países: Austria, Bélgica, Francia, Alemania, Italia, Países Bajos, Portugal, España, Suiza y Reino Unido.

La profesora Annamaria Lusardi, directora académica del Centro de Excelencia en Educación Financiera Global de la Universidad George Washington y supervisora del informe desde el punto de vista académico, ha comentado: «Pocos estudios existentes ofrecen una comparativa de la educación financiera entre los países europeos. Así que me alegro de ser parte de un estudio que no sólo incluye una medición extendida de la ‘alfabetización’ financiera, incluyendo el conocimiento del riesgo y los conceptos relacionados con el riesgo, sino que también vincula los conocimientos financieros con la toma de decisiones».

los problemas planteados en el estudio

Los encuestados tuvieron que responder a tres cuestiones durante el estudio. Unos están estrechamente ligados con la gestión del riesgo y la diversificación.

Tu amigo Bob está entusiasmado. Su hija se casará dentro de dos años y le ha prometido pagar el banquete de la boda. Para ello, apartará el dinero hoy y no quiere poder acceder a él para no gastarlo. Bob ha valorado las distintas ofertas de inversión actuales de su banco en Internet.

1. Un fondo de materias primas que invierte en oro y que, a pesar de las grandes fluctuaciones en los últimos dos años, ha logrado una rentabilidad después de costes del 7%.

2. Un depósito a plazo fijo de dos años con un interés fijo del 1,5% anual.

3. Un producto de seguro con un tipo de interés garantizado del 2,5% anual y que implique un coste del 5% del capital invertido.

¿Qué opción recomendaría?

Fondo de productos básicos

Depósito a plazo fijo

Producto de seguro

No lo sé

Helen es una empleada de una gran empresa alemana. Tiene 40 años y elevados ingresos. Asimismo, es propietaria de un apartamento y no tiene deudas. De cara a la jubilación cuenta con un plan de ahorro y ha reservado un poco de dinero para contingencias e imprevistos.

Inesperadamente ha percibido una herencia de 10.000 euros, como Helen no necesita el dinero de forma inmediata, planea invertir el dinero a largo plazo y está dispuesta a correr algún riesgo para lograr una mayor rentabilidad. Su asesor le dio a escoger entre dos opciones de inversión, al no estar segura de qué contratar, te pide ayuda:

1.- Nombre del producto: Global Multi Asset

-Objetivo de inversión: el fondo invierte el 75% de su cartera en valores internacionales y el 25% en el mercado de bonos europeos con calificación de grado de inversión.

-Rendimiento esperado (p.a.): 6,40%.

– Volatilidad esperada (p.a.): (Variación de precios) 7,50%.

– Años esperados con rendimientos negativos: Un año entre cinco años.

– Acciones de referencia: MSCI World Index.

– Bonos de referencia: Barclays Euro Aggregate Index13.

– Ratio de gastos totales (costes): 0,75%.

2.-Nombre del producto German Multi Asset

Objetivo de inversión: el fondo invierte el 75% de su cartera en valores alemanes y el 25% en mercado de bonos alemanes con una calificación de grado de inversión.

– Rendimiento esperado (p.a.): 5,00%.

– Volatilidad esperada (p.a.): (Variación de precios) 7.50%.

– Años esperados con retornos negativos: Un año en cuatro años.

– Valores de referencia: Índice DAX14.

– Bonos de referencia: Índice REX14.

– Ratio de gastos totales (costes): 0,75%.

Alexa tiene 66 años y está a punto de jubilarse. Goza de buena salud y está deseando disfrutar su retiro. Poseía un pequeño restaurante y trabajaba por cuenta propia durante toda su vida laboral. Recientemente, ella vendió el restaurante y colocó los ingresos en una cuenta bancaria, un dinero suficiente para cubrir gastos imprevistos. Alexa ni tiene pareja ni parientes.

Además, ella pagó en un producto de ahorro para la jubilación que está por llegar. El producto ofrece dos opciones para acceder a sus ahorros:

1. Alexa puede recibir 250.000 euros como un pago a tanto alzado en este momento (en otras palabras, un solo pago de 250.000 euros), o

2. Alexa puede recibir 1.700 euros fijos al mes hasta su muerte.

Alexa quiere estar segura de que tiene suficiente dinero hasta que muera. ¿Qué método de pago? ¿tú recomiendas?

-Tomar los 250.000 euros

-Tomar los 1.700 euros mensuales

-No hay ninguna diferencia

-No lo sé